15 Ноября 2018, 11:55

Команда «Липецкцемента» стала бронзовым призером городской спартакиады

24 Октября 2018, 15:54

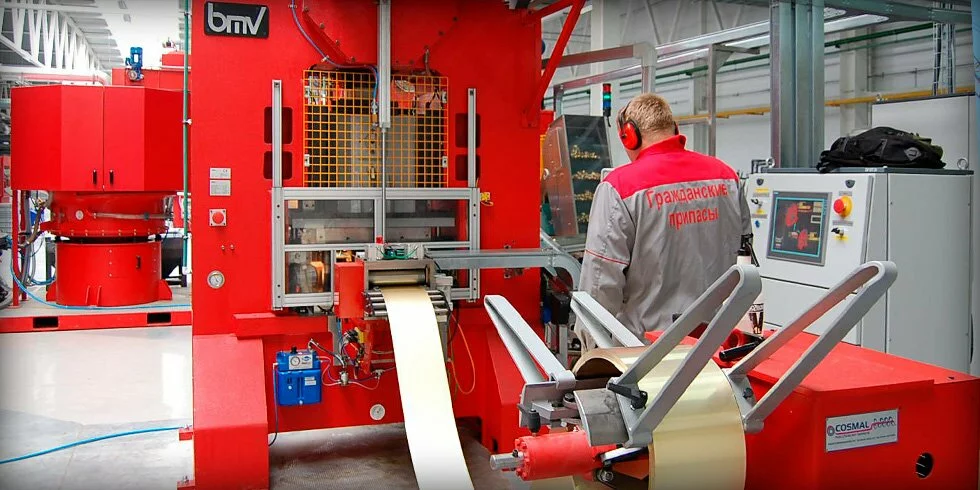

ЗАО "Липецкий станкозавод "Возрождение" на выставке ТЕХНОФОРУМ-2018

23 Октября 2018, 16:26

«Липецкцемент» – победитель фестиваля по мини-футболу среди дворовых команд

11 Октября 2018, 14:35

«Липецкцемент» отгружает новый вид цемента ЕВРОЦЕМ 500 ЭКСТРА

20 Сентября 2018, 14:33

«Липецкцемент» провел открытое первенство по мини-футболу среди команд Холдинга «ЕВРОЦЕМЕНТ груп»

13 Сентября 2018, 14:54

«Липецкцемент» подготовил первоклассников к учебе и подарил школе искусств велопарковку

06 Сентября 2018, 14:18